如何將 AI 應用於金融商品交易領域,一直是個熱門議題。例如預測下一個時間段的漲跌,進而判斷是否要進場?

這篇文章將聚焦於 AI 在金融商品交易領域的應用。我們會介紹一篇名為《Financial Markets Prediction with Deep Learning》(註1)的論文,並附上筆者評論,同時嘗試複現論文中提出的方法,將其應用於台指期貨交易,以驗證其效能。(Demo 程式碼可於文末取得)

該論文提出了一個新穎的模型結構,更在問題定義、預測目標 Y label 的界定方式,以及尋求實際交易場景下可應用的評估指標等方面,做出有意義的貢獻且極具參考價值。不僅有助於深入了解金融市場預測挑戰,也為實際利用 AI 交易策略的制定提供有益的建議,因此,本次我們選擇分享這篇論文,希望能將其中的觀點傳遞給讀者。

定義問題

AI 目前在金融交易上的應用,不外乎為預測漲跌(分類問題)、預測下一時間的價格(迴歸問題),或是使用強化學習讓 AI 模型直接操作買賣,這些皆是希望達到低買高賣、高賣低買等目的,使交易能夠有正損益。

本文主要希望預測下一個時間段是漲、跌或平盤,進而讓交易者能夠判斷是否要進場進行交易。因此,可將此視為分類問題。

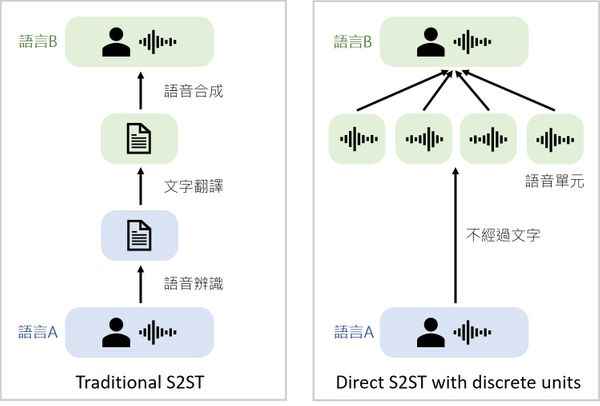

預測目標的設計,這邊有幾種制定方法,舉例說明如下:

- 根據下一個 K 線收盤價大於或小於當前 K 線收盤價,訂出漲或跌

- 當目標超過某個範圍,例如下一個 K 線的收盤價漲跌,超過前一個 K 線收盤價 20 點,就稱為漲/跌/平盤

- 根據前幾筆資料的價格波動來制定範圍,因為下一個 K 線的漲跌幅,往往會根據前一段時間的盤勢而有變化,例如當前盤勢走動很劇烈,那可以想像下一個 K 線會走出一大段的機率很高。這也是這篇論文使用的方法,論文使用當前 K 線往回數 10 個 K 線收盤價的變異數,乘上一個變數後決定這個範圍,公式如下:

其中 代表 時間點的收盤價, 是一個常數,論文中設定為 0.55,代表一段時間的變異數,這裡是設定 10 個時間的變異數。

(圖片來源:人工智慧科技基金會)資料型態

- 原始資料:

- 包含幾種商品:輕原油期貨(CL)、天然氣期貨(NG)、黃豆期貨(S)、黃金期貨(GC)、那斯達克 100 指數期貨(NQ)、標普 500 期貨(ES)

- 2010 年 1 月 - 2017 年 12 月,每個商品含有約 33 萬-40 萬筆 5 分 K 的資料。

- 資料欄位有: date, time, open price, high price, low price, close price, trading volume,共六個欄位。

- 額外使用的技術指標:

- EMA、MACD、Bollinger Bands、RSI、CCI、VWAP、OBV、ADX、ADL、CMF、ROC。

- 模型預測的方法為利用歷史的兩個小時的時間段,去預測下一根五分 K 是漲或跌,來輔助交易決策。兩個小時的資料段包含了 24 個 5 分 K 資料,所以這個模型會參考兩小時去預測下一個五分鐘的盤勢如何走,筆者認為也可以拉得更長,有時候則需要參考更前一天的走勢等。

模型設計

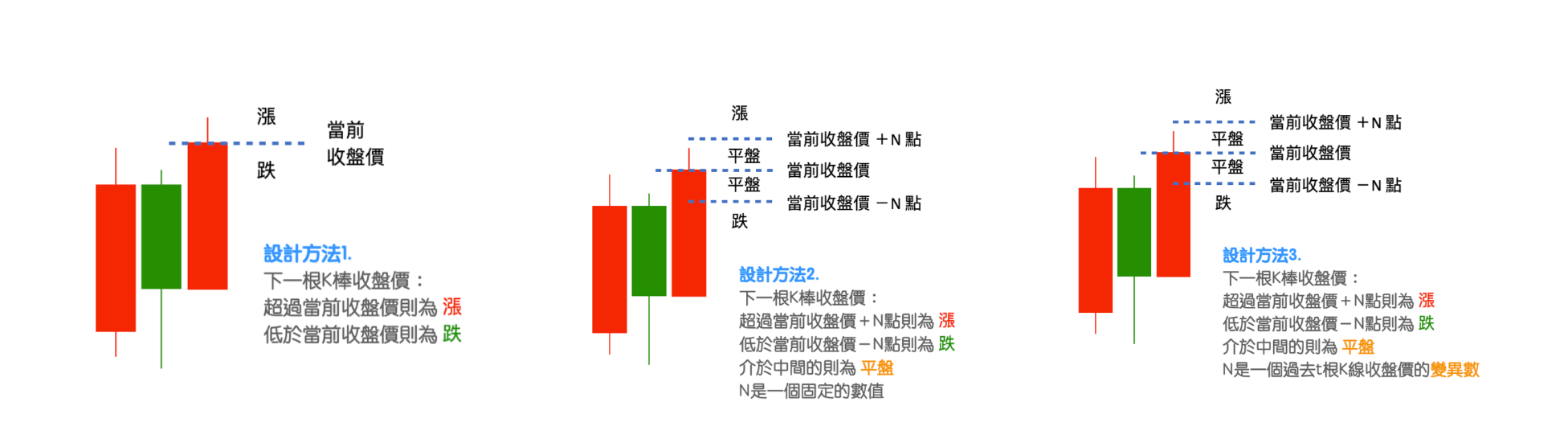

- Cross-Data-Type One-dimensional Convolution (CDT 1D-CNN)

(圖片來源:人工智慧科技基金會) 作者設計了一個名為 Cross-Data-Type One-dimensional Convolution 的 CNN 結構,從上面的動畫可以看出與一般的 1d-CNN 不同,作者希望做卷積的過程,能讓每個特徵獨立去卷積,而不是像一般的 1d-CNN 會把所有特徵同時捲入做計算。

論文中的結構設計如下:

(圖片來源:同註1) 除了上述的 CDT 1-D CNN 結構之外,可以看到該文作者在 MaxPooling 的作法也是相同概念,在得到所有的特徵圖後,接著才進入全連接層中做特徵的運算。

筆者自己用類似概念刻的模型參考:

def SimpleModel(input_shape): Input = keras.Input(shape=(input_shape), name="input") # x = tf.transpose(Input, [0,2,1]) x = tf.expand_dims(Input, -1) x = layers.Conv2D(64, (4,1), activation='relu' ,strides=(1,1), padding="same")(x) x = layers.Conv2D(64, (4,1), activation='relu' ,strides=(1,1), padding="same")(x) x = layers.MaxPool2D((4,1),strides=(4,1))(x) x = layers.Conv2D(128, (3,1), activation='relu' ,strides=(1,1), padding="same")(x) x = layers.Conv2D(128, (3,1), activation='relu' ,strides=(1,1), padding="same")(x) x = layers.MaxPool2D((3,1),strides=(3,1))(x) x = layers.Conv2D(256,(2,1), activation='relu' ,strides=(1,1), padding="same")(x) x = layers.Conv2D(256,(2,1), activation='relu' ,strides=(1,1), padding="same")(x) x = layers.MaxPool2D((2,1),strides=(2,1))(x) x = layers.Flatten()(x) x = layers.Dense(1000)(x) x = layers.Dense(500)(x) x = layers.Dense(3, activation="softmax")(x) return keras.Model(Input, x, name="MyModel") Attribute_size, Period = 31, 24 model = SimpleModel((Period, Attribute_size)) model.summary()筆者認為這樣的設計是符合邏輯的,經過這樣的運算後,下一層 feature map 的每一欄,都還是保持著各個獨立特徵運算後的結果。最後,再經由全連接層運算後,理論上是真的能透過模型自行訓練,並產生出一個新的技術指標。因為每個技術指標背後,也都是由成交價、成交量、時間區間等資訊,經過四則運算計算出來的結果。

模型評估

在評估方面,有幾個面向可以考量,其中:

- 實際使用這個模型進行交易,期望能夠得到最大的回報,也就是能賺錢

- 評估風險,除了賺多少錢之外,也想看使用這個交易策略承擔多少賠錢的風險,也就是夏普值

- 在 AI 模型使用上,當然會想看分類的評估指標,在這裡作者提出一個從 F Score 改良的 Weighted F-Score,讓這個評估指標更符合使用。

以下就分別介紹這三種考量的指標:

- 實際交易回測

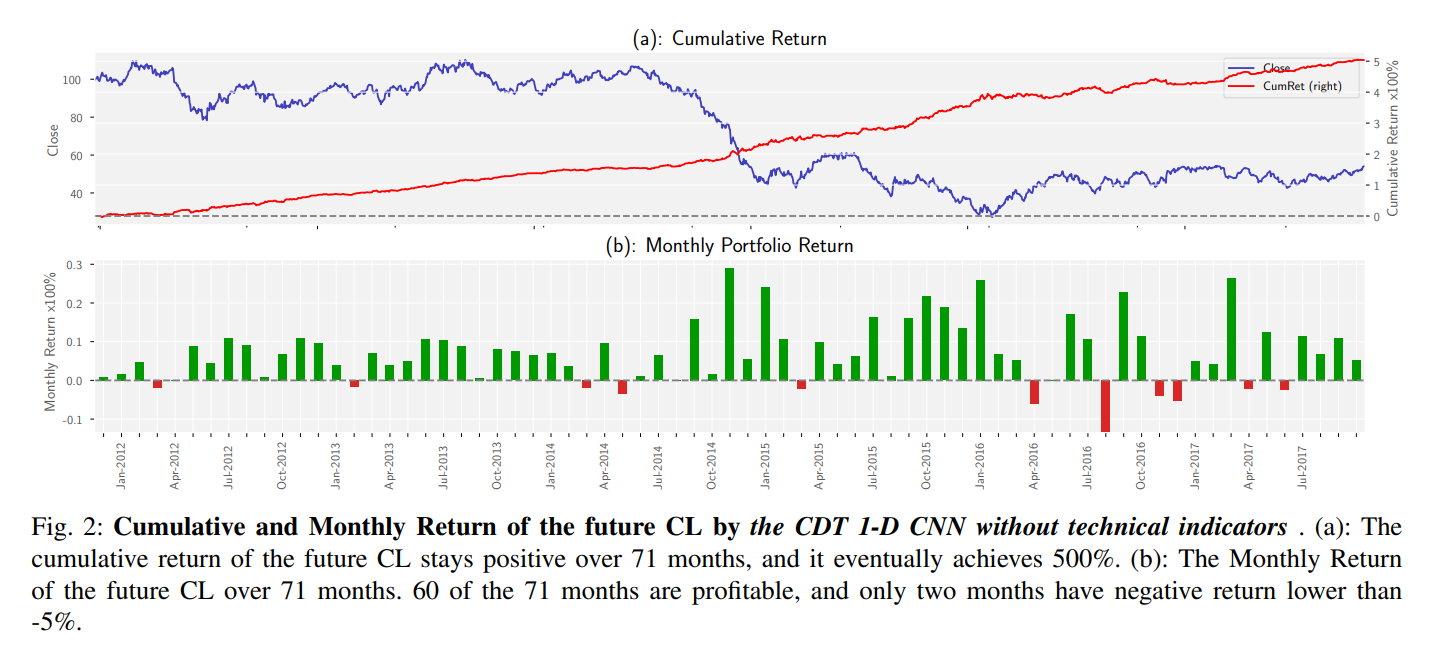

- 這篇論文的作者們,設計了一套方法來做歷史資料的交易回測,設定的細節筆者在這就不贅述,可以到原文中閱讀(註2),這邊只放回測的收益結果圖。

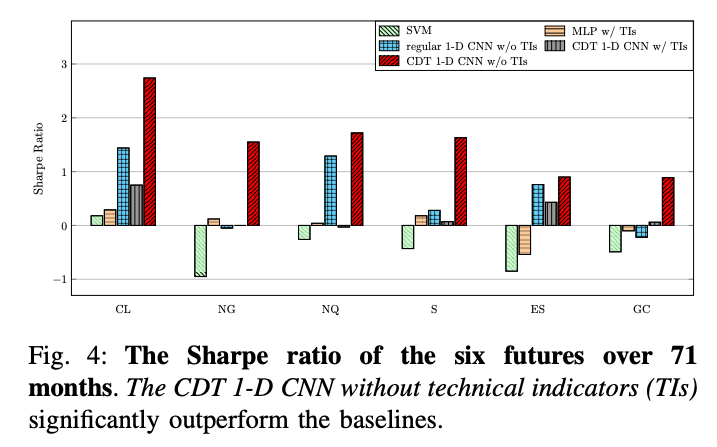

(圖片來源:註1)- 較高的夏普值(Sharpe ratio)

- 夏普值不是一個在分類模型中可以立即使用的評估指標,例如準確度、Recall、Precision 都是可以直接影響到模型好壞的指標,甚至直接拿來當成 loss function 來影響模型的學習方向,夏普值則是需要透過回測後才能得到指標,通常做量化交易、程式交易的策略都會評估夏普值,因為除了看收益外,還需要檢視過程中能承受多少的回檔風險,越高的夏普值,代表每賺一個單位,所承受的風險越低。

- Weighted F-Score

其中 代表著 True Positive 的數量, 是 first type, second type, third type of error。

其中的小字 分別代表著 wrong, true, up, down, flat。舉例來說, 就代表著 wrong up true down 的數量,也就是預測 up 但實際是 down 的狀況。

最後一行就是作者提出的 Weighted F-Score,

都是屬於可更改的參數,作者分別設定成 。

利用這個 Weighted F-Score 做為指標,是要讓一些情境的懲罰更大,比如預測上漲,但實際下跌時,這樣的損害會比預測上漲但實際是平盤時來得大,調整這樣子的參數,讓模型有比較合理的評估指標。Weighted F-Score 程式碼連結

筆者認為該篇論文提出這個評估指標的想法,十分值得參考,畢竟既有的評估指標並不適用於所有任務情境,可以透過不同任務的目標,並提出較適合的評估指標,是一個不錯的想法,甚至未來可以把它改良到 loss function 內,直接讓模型對這個目標做訓練。

- 原始資料:

實驗結果與結論

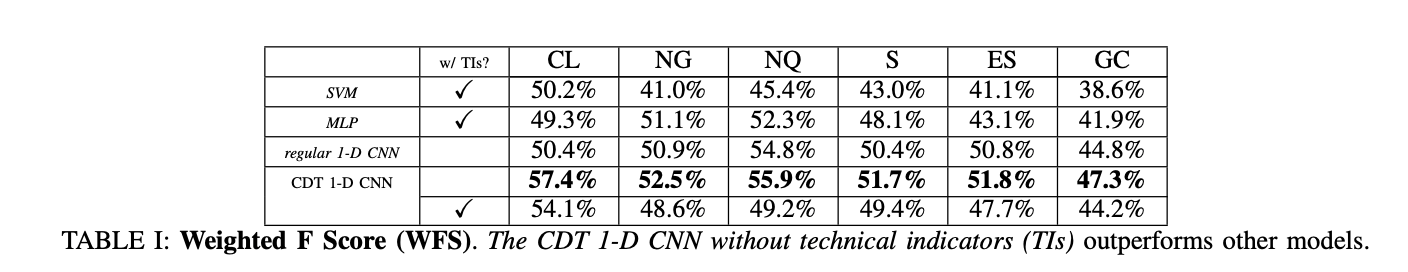

作者主要使用自己的模型結構,與其他傳統模型在不同的金融商品中做比較,比較結果如下圖,其中 CDT 1-D CNN 是論文提出來的方法,使用的評估指標是作者提出來的 Weighted F Score,比較有趣的現象是,不使用傳統技術指標時,反而會得到更好的效果。這也是作者在論文中所強調的,使用這個 CDT 1-D CNN 結構可以讓模型去開發出有用的特徵,而這些特徵的算法也與技術指標相似。

(圖片來源:註1)

(圖片來源:註1)

在上圖夏普值(Sharpe ratio)的比較上,作者提出來的方法表現得最好。

最後,作者做了一些總結與未來可修改的方向:

- 可以朝更長的趨勢做學習,當前是兩個小時的資料,未來可以朝向日級別的時間預測。

- 資料品質,作者覺得在原始資料上有一些遺失,導致在回測方面有出現問題。

- 標籤的類別,目前是三個類別,漲、跌、平盤,未來可以朝著多類別,如大漲、大跌等多類別的方向做預測。

歸納這篇論文幾個可以學習的方向:

- 提出一個不需要依賴技術指標的模型結構,CDT 1-D CNN。

- 定義 y 的方式,參考過去一段時間的變異數,決定下一個時間點的漲幅閾值

- 提出一個評估指標 Weighted F-Score,在實際交易上會在意的評估指標。

附錄:應用在台指期貨的實驗

上面的連結是一個小 DEMO,應用在 5 分 k 的台指期貨資料上,有興趣的讀者可以點進去玩玩看,而當中的模型與資料都是用最簡單的方式去呈現。

可以額外去修改的是資料方面可以加入不同的特徵,例如台指籌碼資料、新增技術指標等等的方法增加特徵值。

模型方面後來修改成 transformer 類型的模型會將整體準確率與指標再往上提昇一些,而要注意的是資料上滿容易讓模型 overfitting 在 FLAT 上,所以 DEMO 裡面使用 Class Weight 的方法去改進,當然也能由資料或前處理下手,這部份就留給大家去實驗了,當然除了台指商品之外,其餘的金融商品也可以用類似的手段去讓模型學習,Happy Coding !

- 註1. Financial Markets Prediction with Deep Learning 連結為 https://arxiv.org/abs/2104.05413

- 註2. 回測的設定方法在論文中的第五頁,IV. EXPERIMENTAL SETUP 篇章中的 B-(1) Backtest (From Finance Viewpoint)

(撰稿工程師:王維綱)